10月に入りましたが、例年と比べて引き続き暑い日が続いている感じがします。

最近は「秋バテ」という言葉がトレンドになっているようですが、これからは気温の変動も大きくなるでしょうから引き続き体調管理には注意して過ごしていきたいですね。

2025年7〜9月の配当収入

2025年7〜9月の配当収入ですが、合計で23,751円(税引後)でした。

| 配当金額 | |

| VYM | 9,948円 |

| HDV | 11,759円 |

| SPYD | 1,044円 |

| LQD | 1,000円 |

| 合計 | 23,751円 |

前年同時期でVYM -1.1%、HDV -22.8%の減配、対してSPYD +6.9%の増配になりました。前回6月の配当月に引き続き、VYM、HDVは減配、SPYDは増配が続いている状況ですね。

【高配当株投資】暴落に備えて現金を温める理由

VYMの配当金が前回(4〜6月期)と比べて減少しましたが、これは特定口座で運用していた分を一部売却したためです。

このVYMは新NISA制度が始まる前から保有していましたが、今後の米国景気後退リスクを考慮し、現金ポジションを厚くする目的で一部売却しています。

あわせて、米国債ETFのAGGも売却しました。LQDはAGGよりも配当利回りが比較的高いため保有を続けていますが、ボリュームが小さいので今後の売却も視野に入れています。

現状、米国のシラーPERは割高水準にあり、雇用統計の悪化も目立ちます。

こうした要因を踏まえ、特定口座での保有分はいったん手仕舞い。相場が大きく下落したタイミングで、新NISAの成長投資枠でまとめて投資する戦略を取る予定です。

高配当株投資は短期的な値動きに惑わされず、長期での資産形成を目指すなら「待つ勇気」も大切です。焦って高値掴みするよりも、現金を温めながらチャンスを待つ戦略の方が、結果的にリターンを高めやすいと感じています。

市場は常に波があります。

だからこそ、上がっている時期に無理に追いかけず、下がったときにしっかりと買いに行けるよう、自分なりの投資リズムを持つことが何より重要だと思います。

投資用の準備資金が過去最高に

資産運用を続けるうえで、自分にとって“心地よいリスク”の範囲で投資することは必要不可欠。投資と貯金のバランスを保つことは、長く続けるうえで欠かせません。

そのような中で私の場合、投資目的に準備している防衛資金が過去最高額になっております。

通常毎月の生活費の6ヶ月程を防衛用の資金としてキープし続けているのですが、今では1年以上を優に超えております。

記事執筆時点では、防衛資金がポートフォリオ全体の10%→30%台 にまで拡大しています。

本来なら米国高配当株ETFを追加購入したいところですが、米国市場の割高感を見ていると、どうしても「今はまだ動きたくないな」と感じてしまいます。

おそらく今後もしばらくは現金比率が高い状態が続くと思います。

ただ、景気が冷え込み、割安なタイミングが訪れたときにしっかり動けるよう、資金を温めておくのも立派な“投資戦略”のひとつ。

適正なタイミングでETFを買い増して、そこから安定したインカムゲインを得られる――

それこそが、高配当株投資の醍醐味だと感じています。

【インデックス投資】月初積立で淡々と

高配当株投資は「暴落時にまとめて仕込みたい」と思う一方で、インデックス投資は“日々の波を気にせず続けること”が強み。

インデックス投資は今後も変わらず、毎月定額でコツコツ積み立てていきます。

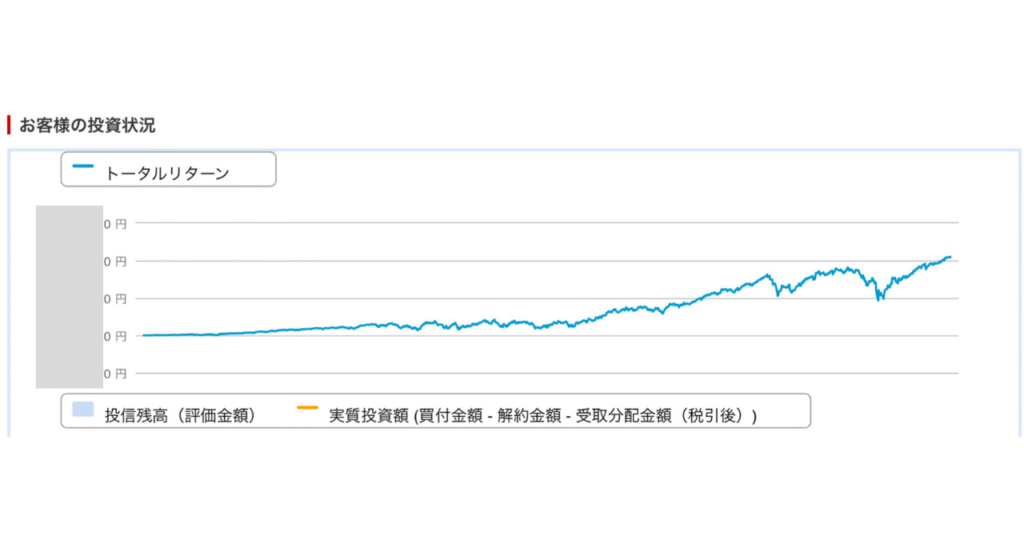

思い返せば、金融リテラシーがほぼゼロだった5年前、「頑張って貯めたお金を増やしたい!」という想いから積立を始めました。

当時はオリエンタルラジオの中田敦彦さんや、リベラルアーツ大学の両学長のYouTubeで学び、

初めてネット証券を開設して手を震わせながら設定したのを今でも覚えています。

それから約5年。今では驚異の年利12%前後という好成績で運用が続いており、銀行の普通預金(年利0.25%)と比べると、およそ48倍の差です。

仮に100万円を5年間預けた場合だと複利の効果で大きく差が生まれます。

▶︎ 普通預金(年利0.25%):約101.2万円

▶︎ インデックス投資(年利12.00%):約186.2万円

MLBシアトル・マリナーズ会長付特別補佐 兼 インストラクター「イチローさん」の名言を思い浮かびます。

小さなことの積み重ねが、とんでもないところへ行くただ一つの道

選手として大活躍していた2004年、シーズン最多安打記録を残したとき語った際の一言でした。人生の大半を野球で過ごしていく中で、小さな努力であってもいつか大きな成果へ繋がる。

私自身もその言葉を信じて積立投資を続けてきましたが、本当に良かったと実感します。

相場が高い時も淡々と続ける理由

とはいえ、最近のS&P500は割高感が強く、今後の調整も想定されます。

実際、S&P500の利回りは年平均7〜8%程度が一般的なので、現状の12%という運用成績は一時的な可能性が大きいと懸念しております。

それでも淡々と積み立てを続けられる理由は明確です。生活基盤が安定していること、そして「老後資金の土台づくり」が目的だからです。

日々の値動きに一喜一憂することなく、コツコツ淡々と積み立てる。それが今の私にとって、最も安心できる“心の安定投資”なのです。

まとめ|攻めと守りの両輪で資産を育てる

高配当株投資では暴落に備えて現金を温め、インデックス投資ではコツコツ淡々と積み立て続ける。

こうすることで、長期的に安定した資産形成ができております。

市場の波は誰にも読めません。だからこそリスク許容範囲内で、かつ心地よいペースで、資産運用を継続していきます。

【関連記事】

▶︎他人が貪欲になっている時ほど、慎重になる(『かもめブログ』より)

▶︎日銀の利上げ、FRBの利下げ、景気後退の声がささやかれても愚直に積み立て続ける(『かもめブログ』より)